- 상하이무역관 손문경

- 2022-02-18

신에너지차의 핵심부품: 리튬배터리 원부자재(인조흑연과 흑연화 공정) 산업 동향

음극재 공정단계에서 주요 소재는 인조흑연, 중국은 글로벌 음극재 최다 생산국

리튬배터리의 핵심 소재, 음극재의 산업 업스트림 분석

음극재는 리튬 배터리 원가 비중의 10~15%를 차지하는 4개의 핵심 원재료 중 하나로, 리튬배터리의 에너지 저장 및 방출의 역할을 수행하고, 또 리튬배터리의 효율, 사이클 성능, 배율 등에 지대한 영향을 미치는 중요한 소재다. 음극재는 크게 탄소재료 혹은 비탄소재료로를 음극 활물질, 접착제, 첨가제 등과 혼합해 페이스트를 만들고, 동박 양 쪽에 고르게 도포해 건조, 롤러 압력으로 형성해 제조한다. 여기서 탄소재료는 주로 천연 흑연, 인조흑연, 복합흑연 등을 포함하는 탄소 기반 시스템을 의미한다. 비탄소 재료는 주로 실리콘 기반 재료, 주석 기반 재료, 리튬 티타늄 등을 포함한다. 이와 같이 리튬배터리의 주 소재인 음극재의 탄소재료 중 인조흑연 음극재가 주요 추세로 떠오르고 있다.

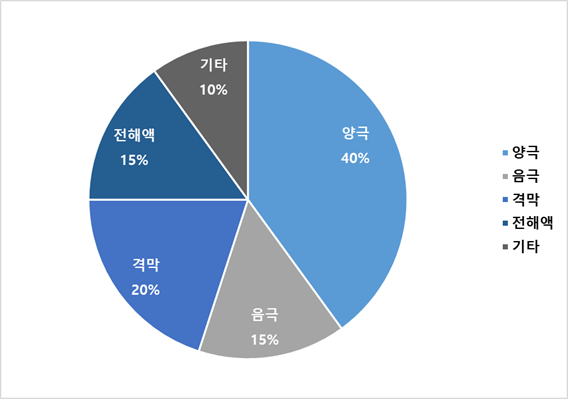

<리튬배터리 원가구조>

[자료: 중국산업정보망]

음극재의 산업 응용 분야는 주로 전력 배터리, 소비자 가전 및 에너지 저장 장비와 같은 리튬 배터리 분야 등이며, 현재 중국에서 주로 쓰이는 다운스트림 산업은 전력 배터리 및 소비자가전이며, 에너지 저장장치로 쓰이는 비율은 상대적으로 낮은 편이다. 산업 다운스트림의 ‘동력 배터리’는 음극재 수요를 빠르게 증가시키는 주요 요인으로, 2021년 동력 배터리 중 음극재 응용 비율은 56%에 달했고, 이는 2020년에 대비 4% 증가한 수치다. 에너지 저장 설비에서도 음극재의 꾸준한 수요가 이어지고 있으며, 2021년 응용 비율은 10%로 전년 동기 대비 3% 증가했다.

<중국 음극재 응용산업 비중>

[자료 : BAIINFO]

음극재는 크게 탄소소재와 비탄소재 두 종류로 구분된다. 탄소소재란 탄소기반 체계를 말하는 것으로 주로 천연흑연, 인조흑연, 복합흑연, MCMB(Mesocarbon microbeads), 경탄소, 연탄소 등이 있고, 비탄소 소재는 주로 실리콘 기반 소재, 주석 기반 소재, 티탄산리튬 등이 해당된다. 기술 코스별 제품은 비용량, 일차효율, 사이클 수명, 배율 등 다양한 지표에서 각각 특징이 있지만, 상대적으로 현재 기술 기준으로는 인조흑연의 종합적인 성능이 좋은 편으로 가장 많이 쓰이고 있다.

<음극재 주요 공정재료 도표>

[자료: 중국산업정보망]

<음극재의 주원재료 특성 구분>

| 구분 | 용량(比容量(mAh/g) | 일차효율 | 사이클수명(회) | 안전성 | 고속충전 특성 |

| 천연흑연 | 340-370 | 90~93% | >1000 | 일반 | 일반 |

| 인조흑연 | 310-370 | 90~96% | >1500 | 양호 | 일반 |

| 실리콘기반 음극재 | 380-950 | 60~92% | 300-500 | 양호 | 양호 |

[자료: 중국산업정보망]

위와 같은 소재의 우수성으로 인해 인조흑연 음극재는 현재 음극재 시장에서 주요하게 쓰이는 원자재다. 천연흑연 음극재도 일정한 시장 점유율을 차지하고 있고 실리콘같은 신규 소재로 제조된 음극재 또한 이미 소규모로 응용화가 이루어지고 있으나, 성능에 따라 쓰이는 분야에 차이가 있다. 예를 들어 천연흑연 음극재는 일반적으로 3C 소비전자 제품 전지에 응용되며, 인조흑연 음극재는 복합 성능이 비교적 우수해 일반적으로 동력배터리, 중~고가의 3C 소비배터리, 에너지저장 배터리 등의 분야에 응용된다. 특히 전기차 시장의 고속 성장이 이어지면서 최근 몇 년간 인조흑연 음극재의 수요는 크게 증가하는 추세다.

2016~2020년 음극재 출하량의 연평균복합성장률은 33%, 인조흑연 음극재 출하량의 연평균복합성장률은 40%에 달해 음극재 출하량 증가 속도보다 높다. 화징연구원 보고서에 따르면 인조흑연 음극재의 시장 비중은 지속적으로 상승해 2016년 68%에서 2020년 84%로 크게 증가했다.

<2016~2020년 음극재 및 인조흑연음극재 출하량과 비중>

[자료: 화징연구원]

중국의 음극재 산업과 주요 기업

음극재 산업은 시장 내 선도기업의 집중도가 비교적 높은 것이 특징이다. 특히 중국기업이 전 세계 음극 분야에서 주도적인 위치를 차지하고 있다. 전 세계 리튬배터리 음극재 생산은 주로 중국과 일본에 집중돼 있으며, 중국은 음극재의 주요 생산국으로 2020년 기준 중국의 음극재 출하량은 전 세계의 70%의 비중에 달했다. 또 최근 ICC SINO 정보에서 발표한 보고서에 따르면 2021년 전 세계 음극재 생산 총규모는 88만2700톤으로 전년동기 대비 63% 증가했으며, 중국 음극재 생산량 81만5900톤으로 전 세계 시장 점유율은 전년 85%에서 92%로 더욱 상승했다.

글로벌 경쟁구도를 보면 2020년 상위 10대 음극재 생산기업 중 중국 기업은 BTR(贝特瑞), PUTAILAI(璞泰来), ShanShan(杉杉股份), Kaijin(凯金能源), Zhongke Electric(中科电气), XFH(翔丰华), SHANGTAITECH(尚太科技) 등 7개로 전체 시장점유율 60%를 차지했으며 일본기업은 히타치화성·미쓰비시화학 등 2개서, 한국 기업은 1개로 기록됐다. 상위 10개 기업 중 중국의 선도업체 BTR(贝特瑞), ShanShan(杉杉股份), PUTAILAI(璞泰来)의 점유율은 2019년 36%에서 2020년 38%로 상승했고, 한국·일본 3개 기업의 점유율은 2019년 25%에서 22%로 감소했다. 이와 같이 중국 업체는 글로벌 리튬 배터리 음극분야 경쟁에서 주도적인 위치를 차지하고 있다.

제품 구조를 보면 중국 선도기업 ShanShan(杉杉股份), PUTAILAI(璞泰来), Kaijin(凯金能源)은 인조흑연 제품 위주, BTR(贝特瑞), Zhongke Electric(中科电气), XFH(翔丰华)는 천연흑연 제품과 인조흑연 제품 병행, 일본 히타치화청은 인조흑연, 미쓰비시화학은 천연흑연을 위주로 생산하고 있다.

<2019년 글로벌 음극재 시장 주요기업 구도>

[자료: GGII]

<2020년 글로벌 음극재 시장 주요기업 구도>

[자료: GGII]

중국 음극재 업계 산업구도

중국 내 음극재 산업계는 주요기업에 의한 집중도가 높은 편으로, '4대(大)-3소(小)'의 사다리꼴 형태를 보이는 것이 특징이다. 4대 기업은 BTR(贝特瑞)·ShanShan(杉杉股份) ·PUTAILAI(璞泰来) ·Kaijin(凯金能源), 3소는 Zhongke Electric(中科电气)·XFH(翔丰华)·SHANGTAITECH(尚太科技)로, 각 그룹 업체의 각각의 시장점유율 차이는 크지 않다. 중국 음극재 제조사의 주요 고객사 현황은 아래와 같으며, 주로 시장점유율이 낮은 3소 기업은 중국 국내 고객사를 대상으로 공급하고 있음을 볼 수 있다.

<2019년 중국 음극재 주요기업 구도>

[자료: GGII]

<2020년 중국 음극재 주요기업 구도>

[자료: GGII]

<중국 음극재 제조사의 주요 고객사 현황>

| 음극재 제조사 | 주요 고객사 |

| BTR(贝特瑞) | 파나소닉, LG화학, 삼성SDI, BYD, 톈진리선(天津力神), 궈쉬안가오커(国轩高科) |

| PUTAILAI(璞泰来) | CATL, ATL, LG화학, BYD, 중항리튬전지(中航锂电) |

| ShanShan(杉杉股份) | LG화학, SKI, 삼성SDI, CATL, BYD, 궈쉬안가오커(国轩高科) |

| Kaijin(凯金能源) | CATL, 푸넝커지(孚能科技), 톈진리선(天津力神) |

| Zhongke Electric(中科电气) | CATL, BYD, 중항리튬전지(中航锂电) |

| XFH(翔丰华) | BYD, CATL, LG화학, 펑후이에너지(鹏辉能源) |

[자료: GGII]

음극재 산업 다운스트림: 동력 배터리 → 신에너지차 시장 현황

동력배터리는 음극재를 핵심 소재로 활용하는 주요 산업으로, 동력배터리의 수요 증가가 음극재 수요를 빠르게 견인하고 있는 추세다. 또 동력배터리가 사용되는 신에너지 차량산업의 급속한 성장이 수요의 연쇄 상승을 이끌어내고 있다. 음극재, 그리고 인조흑연 등 원재료의 산업 동향을 보면 글로벌 신에너지차량 시장 성장과 공명 현상을 보이고 있음을 여실히 볼 수 있다. 중국에서 음극재 산업이 크게 성장할 수 있었던 배경 또한 중국 신에너지차 시장이 국가정책으로 2020년 하반기 이후 고속 성장을 이어가고 있는 것에 기인한다. 2021년 신에너지차 생산과 판매량은 각각 354만5000대, 352만1000대로 전년 동기 대비 1.6배 증가했다.

<2013-2021년 중국 신에너지 자동차 판매량 및 성장률>

(단위: 만 대, %)

[자료 : CAAM]

<중국 신에너지 차량 동력별 생산량>

(단위: 만 대, %)

| 구분 | 1~12월 누적 | 12월 | 전월대비 | 동기대비 | 누적 동기대비 |

| 신에너지차 전체 | 354.5 | 51.8 | 6.7 | 120 | 159.5 |

| 신에너지 승용차 | 335.9 | 48.8 | 6.6 | 127.7 | 169.5 |

| BEV | 276.1 | 40.5 | 9.3 | 121.7 | 178.8 |

| PHEV | 59.8 | 8.3 | -4.7 | 162.4 | 133.5 |

| 신에너지 상용차 | 18.6 | 3.0 | 8.5 | 42.1 | 55.4 |

| BEV | 18.1 | 2.9 | 7.4 | 41.0 | 58.3 |

| PHEV | 0.3 | 0.05 | -12.4 | 38.6 | -20.2 |

[자료: CAAM]

<중국 신에너지 차량 동력별 판매량>

(단위: 만 대, %)

| 구분 | 1-12월 누적 | 12월 | 전월대비 | 동기대비 | 누적 동기대비 |

| 신에너지 자동차 | 352.1 | 53.1 | 11.1 | 113.9 | 157.5 |

| 신에너지 승용차 | 333.4 | 49.8 | 10.3 | 120.6 | 167.5 |

| BEV | 273.4 | 41.6 | 16.0 | 120.5 | 173.5 |

| PHEV | 60.0 | 8.2 | -11.7 | 121.6 | 143.2 |

| 신에너지 상용차 | 18.6 | 3.3 | 24.9 | 46.6 | 54.0 |

| BEV | 18.2 | 3.2 | 24.8 | 46.3 | 57.1 |

| PHEV | 0.3 | 0.04 | -26.1 | 23.4 | -24.2 |

[자료: CAAM]

2021년 신에너지 차량 침투율은 13.4%로 전년(8%)보다 높았으며 중국 신에너지 자동차의 발전 추세가 매우 빨라서 침투율이 10%를 돌파하는 등 신에너지 자동차 시장은 이미 발전을 가속화하는 새로운 단계에 진입했다. 2022년 신에너지차 판매량은 500만 대 이상을 달성할 것으로 전망된다.

<중국 2017~2021년 신에너지차 및 전동화 침투율(%)>

[자료: CAAM]

유럽, 미국 주요 선진국 시장에서도 신에너지차 시장 확장세 지속

중국의 내수시장뿐 아닌 주요 시장인 유럽, 미국 또한 신에너지차 산업 또한 지속 성장세를 보이고 있다.

(1) 유럽은 탄소배출 목표를 대대적으로 추진해 세계에서 가장 엄격한 탄소배출 표준을 제정하고 있다. 2020년 1월부터 유럽 탄소배출 새로운 정책을 실시해 승용차의 km당 CO2 배출량이 95g을 넘지 않도록 했으며, 2021년 7월 기준이 더 상향 조정돼 2030년까지 현재 기준 95g/km에서 55% 더 감소한 42.75g/km까지 감축하고, 2035년에는 신차 판매 100%를 순수전기화해 탄소배출 제로를 달성하도록 요구하고 있다. 2021년 11월 제26차 유엔기후변화총회에서 오스트리아, 덴마크, 핀란드, 스웨덴, 네덜란드, 노르웨이 등 여러 나라는 2040년까지 전통 연료차를 단계적으로 퇴출시키겠다고 약속하기도 했다. 이와 같은 엄격한 탄소배출 통제 정책하에 2021년 유럽 신에너지차는 고성장을 유지해 신에너지차 침투율이 약 20%에까지 이르렀다. 독일·프랑스·영국·노르웨이·스웨덴·이탈리아·스페인 등 7개국의 연간 신에너지차 판매량은 총 178만2000대로, 2021년 유럽 전체 신에너지차 판매량은 약 210만 대, 2022년에는 280만 대 수준에 도달할 것으로 전망된다.

(2) 미국 또한 마찬가지다. 미국은 신에너지차 산업 활성화를 위해 미 바이든 정부가 신에너지차 보조금 정책을 발표하며 산업 성장을 장려하고 있다. 2021년 1~10월 기간, 미국 전기차 판매량은 49만 대로 전년 동기 대비 2배 늘었고, 침투율은 2020년 2.2%에서 약 4%로 높아졌다. 2021년 연간 판매량은 66만 대 수준으로 전년 동기 대비 100% 성장할 것으로 예상된다. 2022년에는 미국 정부의 신에너지 정책적 자극에 기반해 미국 전기차 판매량이 크게 늘어 2022년에는 120만 대에 이를 것으로 예상된다. 미 정부는 2026년까지 미국의 신에너지차 침투율 25%, 연간 400만 대, 2030년까지 50%의 침투율에 이를 것이라는 목표를 제시한 바 있다. 유럽시장의 사례를 검토해보면 유럽의 엄격한 탄소배출과 높은 수준의 보조금 정책 자극은 유럽시장의 신에너지차 판매 비중을 2019년 26%에서 2020년 42%로 크게 상승시킨 효과를 일으켰다. 이를 토대로 볼 때, 현재 미국 정부 또한 신에너지차 산업 발전을 위해 추가 지원을 이어가고 있으므로, 2022년은 미국의 신에너지차의 대대적인 성장이 이루어지는 한 해가 될 것으로 예상된다.

위와 같은 글로벌 신에너지차 판매 및 침투율의 지속적 상승세는 동력 배터리 수요를 빠르게 견인하고 있다. SNE Research에 따르면 2021년 전체 동력배터리 장착량은 296.9GWh 규모로 전년 대비 102% 증가했다.

< 2018-2021년 글로벌 동력배터리 장착량 및 증가율>

[자료: SNE Research 등 자료 종합]

리튬배터리 음극재 출하 규모: 글로벌

2016-2020년 전 세계 리튬배터리 음극재 출하량은 19만 톤에서 53만 톤으로 상승했으며, 연평균복합성장률은 29%에 달한다. 특히 2020년에는 산업 다운스트림의 동력배터리 수요 증가에 힘입어 음극재 출하량 증가율이 47%에 달했다.

<글로벌 리튬배터리 음극재 출하 규모>

[자료: GGII]

리튬배터리 음극재 출하 규모: 중국

2016~2020년 중국 리튬배터리 음극재 출하량은 11만8000톤에서 36만5000톤으로 상승했으며, 연평균복합성장률은 33%에 달해 전 세계 음극재 출하량 증가속도를 상회했다. 역대 중국 출하량이 전 세계 출하량에서 차지하는 비중은 60% 이상을 유지했고, 최근 2년간 차지하는 비중은 70% 정도로 더욱 높아져 전 세계에서 가장 주요한 음극재 생산국으로 자리하고 있다.

<중국 리튬배터리 음극재 출하량 및 글로벌 비중>

[자료: 쳰잔산업연구원, GGII 등 종합]

2016~2020년 중국 음극재 시장 규모는 64억6000만 위안에서 140억2000만 위안으로 상승했으며, 연평균복합성장률은 21.37%였다.

*참고: 최근 ICC에서 발표한 보고서에 따르면 2021년 중국의 음극재 생산량 81만5900톤, 전 세계 점유율 92% 차지

<2016~2020년 중국 음극재 시장규모>

[자료: 쳰잔산업연구원]

2017~2020년 전 세계 동력 배터리 장착량 비중은 50%에서 59%로 증가했다. 신에너지 자동차와 에너지 저장 산업의 빠른 발전 전망에 기초해 동력 배터리와 에너지저장 배터리 시장은 고속 성장을 유지할 것이다. 다만 소비전자용 배터리 시장의 증가속도는 크게 상승하지 않을 것으로 예상되는 반면, 동력 배터리와 에너지저장 배터리는 미래 리튬배터리 수요 성장의 주요 동력으로 응용비중은 매년 크게 높아질 것으로 전망된다.

| [참고①] 전 세계 동력배터리 및 음극재 시장 예측(중국 비중 상승) 동력 배터리 음극재 단위 소모량은 대략 1,350톤/GWh로 추산 시 이 예측에 기반한, 2021년 전 세계 동력 배터리 음극재 수요량은 44만 톤, 2025년 수요량은 154만 톤 정도에 이를 것으로 전망된다. 이와 같은 기준에 따르면 2021~2025년 글로벌 동력 배터리 음극재 수요는 37%의 연평균복합성장률로 증가할 것이며, 동력 배터리 시장점유율 측정을 참조하면 2021~2025년 전 세계 음극재 수요는 62만 톤에서 211만 톤으로 증가, 연평균복합성장률은 36%에 달할 것으로 보인다. 특히 중국 음극재 출하가 전 세계에서 차지하는 비중이 70% 내외를 유지한다고 가정 시 중국 음극재 출하량은 2020년 36만5000t에서 2025년 148만t으로 연평균복합성장률 32%의 높은 증가율을 시현할 것으로 전망된다. <2021~2025년 전 세계 음극재료 수요 예측> *해당 예측치는 동관증권연구소의 전망을 차용함 |

중국 전 세계 음극재 출하량의 70% 비중, 중국 음극재 주요 소재는 인조흑연

중국이 전 세계 음극재 출하량의 약 70% 내외 비중을 차지하고 있어 관련 원재료에 대한 전 세계적 의존도가 높은 수준이다. 이에, 음극재의 산업 업스트림에 해당하는 흑연화공정, 원가 등 추이를 면밀히 관찰해야 한다. 특히 2021년은 글로벌 음극재 가격이 지속적으로 상승세를 이어간 바 있으며, 이 원인은 주로 흑연화 생산능력 부족과 흑연화 생산 공정가의 지속적 상승에 기인했다. 중국의 음극재는 2020년 기준 인조흑연이 약 83%의 높은 비중으로 쓰이고 있으므로, 중국의 흑연화 공정, 인조흑연 동향에 대해 파악해야 할 필요가 있다.

<2020년 중국 음극재 주요 소재 생산량 및 비중>

[자료: 쳰잔산업연구원]

음극재 원재료 가격상승세 지속 → 흑연화 공정원가 절감이 관건

이 중, 흑연화 공정 원가는 음극재 생산원가 절감을 위한 중요 포인트로 여긴다. 인조 흑연 음극재 생산의 원가 구성은 주로 가공비와 원자재를 포함하며, 이 중 가공비는 약 50%, 원자재 원가는 약 40%를 차지한다. 인조흑연 제조를 위한 필수 원자재는 주로 석유코크스 등 코크스류의 원료로 석유,석탄화학 공업의 부산물에서 추출된다. 이에 인조흑연의 상부 스트림 공급가는 주로 석유가격의 변동에 영향을 받으며 따라서 원재료가 아닌 가공비를 낮추는 것이 기업이 인조흑연 음극재 생산원가를 절감할 수 있는 중요한 포인트가 되는 것이다.

<2020년 중국 인조흑연 공정을 위한 원가구성 비중(%)>

[자료: PUTAILAI 2020년 기업보고서]

이 중 흑연화 가공은 인공흑연 음극재 생산의 핵심단계로, 주로 인공흑연 중의 탄소원자의 배열 구조를 변경하고 난층(乱层) 구조에서 흑연 결정 구조로의 질서 있는 전환을 실현함으로써 인공흑연의 전도성, 내부식성 등의 전반 성능을 향상시키는 역할을 한다. 흑연화 과정에서 고온 열처리를 사용해 원자 재배치 및 구조 변화에 에너지를 공급해야 하기 때문에 전력은 흑연화 생산에서 소비되는 주요 에너지원이다. 통상적으로 전기 가열 방식으로 반제품을 2800℃ 이상으로 가열해야 하고 전력 소비 규모는 크고 시간은 오래 걸린다. 참고로 2022년 1월~현재까지 기준 중국의 리튬배터리 음극재 평균가격는 톤당 5만3000위안으로 2021년 초 대비 약 20% 상승했다. 또 인조흑연 음극재의 가격도 중저가~고가품질 별로 2021년 초대비 약 15~61%까지 상승했다.

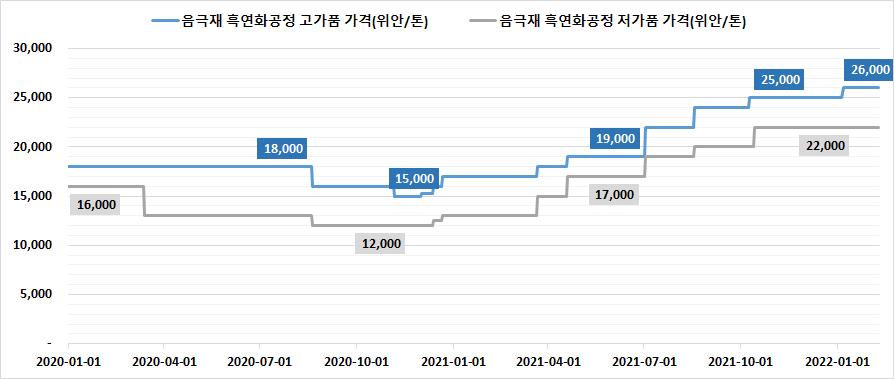

<2021년 1월~2022년 1월 중국 음극재 가격(상) 및 인조흑연음극재(하) 가격 추이 >

[자료: BAIINFO]

2022년 1월 기준 중국의 음극재 흑연화 공정 가격추이는 저가품의 경우 톤당 2만2800위안, 고가품은 톤당 2만5800위안으로 2021년 초에 비해 각각 69%, 52% 크게 상승했다. 2020년 흑연화 공정 가격은 1만3000~1만5000위안으로 유지되고 있었으나, 2021년 흑연화 공정가격이 지속적인 상승세를 시현하다 8월 2만 위안을 초과하고, 현재(2022년 1월 기준) 2만2000~2만6000위안대까지 도달했다. 음극재 가공 제조공정 중 흑연화 공정 원가가 55%의 큰 비중을 차지해 흑연화 공정 가격의 변동은 음극재 기업 원가에 미치는 영향이 비교적 큰 편이므로 해당 공정원가 변화 추이를 관찰할 필요가 있다.

이와 같은 원가 상승세가 이어지는 주요 원인은 ‘전력’이 흑연화 생산 주요 에너지원인 것에 기인한다. 2021년 중국 에너지 소모량 통제 영향 하에 내몽고 등 중국 일부 지역의 전력 제한조치로 인해 에너지 소비량이 많은 음극 흑연화 가공 지역의 생산능력이 제한됐고, 반면 산업 다운스트림의 신에너지차 시장의 수요는 고속 성장해 흑연화 수급이 상대적으로 부족했던 것이 음극재 흑연화 가공 원가의 상승을 유도한 것으로 분석된다. 중국의 에너지 소모량 통제가 지속된다는 배경 하에서, 2022년 흑연화 가공비용은 높은 수준으로 유지될 것으로 전망된다.

<중국 음극재 흑연화 공정가격 추이>

[자료: BAIINFO]

중국 흑연화 공정 선도업체의 흑연화 자급률 상향 중

흑연화 가공은 에너지 소모가 크고 오염이 높으며 자체 흑연화학공장의 고정자산 투자규모가 비교적 크기 때문에 이전에 인조흑연 음극재 생산업체는 일반적으로 위탁가공 방식을 통해 흑연화가공을 완료해왔다. 최근 몇 년간 생산원가 절감을 위해 중국 리튬배터리 음극재 수요 기업은 점차 자체적인 흑연화 가공 공정을 배치하고, 자급능력을 확대하며, 외주 가공 비율을 낮추는 등 ‘일체화된 생산 경영 패턴’으로 전환하고 있다. 특히 원자재 가격이 높아지고 이에 따른 흑연화 가공 비용이 상승하는 추세에서 흑연화 자급률을 높이는 것은 기업의 생산원가 통제에 유리해 경쟁우위를 강화할 수 있다는 분석이다.

흑연화 공정업계 내 주요 기업은 BTR(贝特瑞), PUTAILAI(璞泰来), ShanShan(杉杉股份), Zhongke Electric(中科电气), XFH(翔丰华) 등으로, 모두 점차 자체 건설이나 지분 참여 등을 통해 흑연화 생산능력을 확보하고 있으며, 향후 1~2년 동안 각 기업의 흑연화 공급률은 현저히 향상될 것으로 보인다. 특히 PUTAILAI(璞泰来), ShanShan(杉杉股份), Zhongke Electric(中科电气) 자급률이 80%대로 상승할 전망이다.

<중국 인조흑연 및 흑연화 공정 주요기업 현황>

(단위: 만 톤)

| 기업명 | 구분 | 2021E | 2022E | 2023E |

| PUTAILAI (璞泰来) -ZICHEN산하 |

인조흑연 음극재 생산능력 | 13 | 15 | 25 |

| 흑연화 생산능력 | 12 | 12 | 22 | |

| 자가공급률 | 92% | 80% | 88% | |

| BTR (贝特瑞) |

인조흑연 음극재 생산능력 | 11.5 | 27 | 37 |

| 흑연화 생산능역 | 6 | 16 | 26 | |

| 자가공급률 | 52% | 59% | 70% | |

| Shanshan Tech (杉杉科技) |

인조흑연 음극재 생산능력 | 12 | 20 | 30 |

| 흑연화 생산능력 | 4.2 | 9.4 | 19.4 | |

| 자가공급률 | 35% | 47% | 65% | |

| ZhongkeElectric (中科电气) |

인조흑연 음극재 생산능력 | 9.2 | 14.2 | 19.2 |

| 흑연화 생산능력 | 5.7 | 9.5 | 14.5 | |

| 자가공급률 | 38% | 67% | 76% | |

| XFH (翔丰华) |

인조흑연 음극재 생산능력 | 3.5 | 6 | 9 |

| 흑연화 생산능력 | 1.5 | 1.5 | 4.5 | |

| 자가공급률 | 43% | 25% | 50% | |

| SHANGTAITECH (尚太科技) |

인조흑연 음극재 생산능력 | 9 | 9 | 9 |

| 흑연화 생산능력 | 9.7 | 9.7 | 9.7 | |

| 자가공급률 | 108% | 108% | 108% |

[자료: GGII, 기업공시자료, 화안연구소 자료 종합]

시사점 및 전망

글로벌 공급망 안정성 이슈가 대두되는 최근, 동력배터리의 핵심 원재료인 음극재, 인조흑연 및 흑연화 가공에 대한 중국산업 현황에 대한 동향을 살펴보았다. 특히 전 세계 리튬배터리 음극재 생산은 주로 중국과 일본에 집중돼 있으며, 중국은 음극재의 주요 생산국으로 2020년 기준 중국의 음극재 출하량은 전 세계의 70%에 달했다. 그 중 음극재의 상위 원재료인 흑연화 공정과 인조흑연 또한 중국이 가장 큰 비중을 차지하고 있으며, 중국 내에서도 주요 선도기업(4대 3소)으로의 시장 집중도가 높아지고 있다. 이러한 경우 선도기업의 가격, 생산 결정력이 높아질 수 있으며, 다운스트림 산업 부문에 위치한 기업의 경우 해당 중국 산업과 기업의 동향과 가격 추이를 면밀히 분석할 필요가 있다. 전 세계 음극재 시장과 하위 산업으로 리튬 배터리를 이용하는 전기차 시장은 중국의 음극재(탄소 기반 흑연)에 높은 의존도를 보이고 있다. 캐나다 Nouveau Monde의 설립자이자 CEO인 Eric Desaulniers는 S&P Global Market Intelligence와의 인터뷰에서 “세계 배터리 제조업체는 전기차 배터리 제조를 위해 탄소의 한 형태인 흑연이 필요하지만 예상되는 공급 부족은 서구 차량 제조사의 EV 생산 목표에 압력으로 작용할 수 있다”고 언급한 바 있다.

중국은 세계 최대의 흑연 생산국이자 흑연화 공정국이지만, 2021년부터 강화된 ‘탄소중립’ 목표 달성을 위한 에너지 이중통제정책으로 ‘전력’을 주 에너지원으로 사용하는 흑연화 공정 원가 압력은 지속될 것으로 보이며, 또 전 세계적인 EV화(전기차, 에너지저장 장치, 신재생에너지 등) 움직임으로 유발된 수요 급증은 관련 원자재 수급 압력에 직면할 우려를 야기한다.

Benchmark Mineral Intelligence에 따르면 글로벌 EV 부문의 수요가 빠르게 증가함에 따라 세계는 2022년에 8만 톤의 광물 부족에 직면할 수 있다고 한다. 또 2021년 12월에 발표된 S&P Global Market Intelligence 예측에 따르면 승객용 플러그인 EV의 판매량 규모는 2022년 960만 대에 이를 것으로 예상된다. 이처럼 원자재 부족과 다운스트림 시장 수요 증가는 수급 불일치로 인한 공급망 이슈를 야기할 수 있다.

동력배터리에서 가장 중요한 소재인 음극재 제조에는 흑연이 주로 쓰인다. 중국의 음극재는 주로 인조흑연을 사용하며 2020년 전체에서 차지하는 비중이 83%로 매우 높았다. 미국 또한 중국의 인조흑연 수입 비중이 전체의 73%나 차지하며 높은 의존도를 보인다.

주*: Market Intelligence의 공급망 중심 비즈니스 라인인 Panjiva의 데이터에 따르면 미국은 2021년 1월과 11월 사이에 6만4396톤의 정제 흑연을 수입했으며, 이 중 73.3%가 중국에서 수입함

세계 주요국은 미래형 산업(EV)의 핵심 소재인 흑연 공급망 안정화를 위해 생산, 수입 다각화를 모색하고 있다. 미국, EU 국가 및 호주 등 지역에서는 천연흑연 자원에 대한 중요성이 국가 전략 수준으로 높아졌고 전략적 정책을 발표하고 있다. 앞서 언급한 캐나다 Nouveau Monde와 같이 중국 원자재 의존도를 낮추고 새로운 흑연 공급망 구축을 위해 ‘천연흑연’ 생산에 집중하는 등 공급망 다각화를 위해 경주하고 있는 것이 그 사례다.

| ※ 관련 KOTRA 해외시장뉴스 참고 (클릭) ☞ 미, 흑연 공급망 의존도 높은 중국에서 벗어날까 , 이차전지 공급망 확대 전망에 따른 호주 핵심광물 행보 |

중국 또한 흑연 최대 생산국이지만, 대부분의 기업이 산업 사슬의 중하류에 있으며 산업 우위가 안정적이지 않고, 동시에 중국의 탄소중립 목표 달성을 위한 에너지 통제 정책, 환경보호 강화 및 인건비 상승 등 압력으로 아프리카 등 공급원을 대체하는 생산능력을 점유하기 위해 박차를 가하고 있다. 중국에서 주로 사용되는 음극재 소재는 인조흑연이지만, 천연 흑연은 광산에서, 인조 흑연은 석탄 및 석유화학 부산물에서 얻기 때문에 석탄/석유 원자재 가격 상승에 영향을 지대하게 받는다. 또 흑연을 배터리 소재로 활용하기 위해서는 흑연화 공정이 반드시 필요하며, 이 공정단계에서 전력이 전체 원가의 60% 비중을 차지한다. 이에 흑연화 공정은 주로 전기요금이 저렴한 지역에 흑연화 생산라인이 생기게 된 이유이기도 하다. 중국의 에너지 통제정책이 앞으로도 강화된다면 이와 같은 전력을 에너지원으로 하는 ‘인조흑연’ 가공원가 상승은 피할 수 없게 된다.

인조흑연과 천연흑연 간에는 약간의 차이가 있으나, 전체적으로는 작은 차이이고, 오히려 중요한 것은 흑연 공정화에 따른 비용을 절감해 전체적인 원가를 낮추고, 최종 고객사를 유지하는 것에 있다. 그렇기 때문에 많은 회사에서 인조흑연과 천연흑연을 혼합하거나 실리콘 등 소재와 혼합하는 등 소재 연구 개발에도 노력을 가하고 있다. 이로 인해 중국의 인조흑연의 가격이 크게 상승하는 시기에 글로벌 공급망에 더 많은 유연성을 제공할 수 있는 것이다.

| [참고②] 흑연을 대체할 신소재 개발이 가능할까? 실리콘기반 미래형 신소재 음극재에 대해 실리콘 기반의 신소재 음극재는 현재 음극재 산업 내에서 주요하게 연구 개발되고 있는 소재다. 현재 기술력으로 시장의 주류는 흑연류 음극재지만, 흑연류 음극재의 비용량 성능 이론의 상한선은 372mAh/g로, 이미 업계의 주류 업체 제품은 최고 성능 365mAh/g에 까지 도달할 수 있어 한계치에 다다르고 성능 향상의 여지는 이미 제한적이다. 반면, 실리콘계 음극재는 신소재로, 연구에 따르면 비용량이 가장 높은 리튬배터리 음극재로 여겨지고 있다.(이론적으로 비용량 4200mAh/g에 달함), 다만, 실리콘 소재의 부피 팽창이 크고, 일차 효율이 낮으며, 순환 성능이 떨어지는 등의 단점도 있다. 실리콘 탄소 음극재는 실리콘 기반 소재의 결함을 개선해 개발한 신소재로, 현재 실리콘 기반 음극재 산업화의 주요 발전 방향으로 여겨지고 있다. 실리콘 탄소 음극재는 일본에서 이미 대량으로 사용되고, 중국 내 주요 선도업체 또한 점차 차 실리콘 탄소 음극재의 산업화 역량을 구축하고 있다. 하지만, 실리콘 탄소 음극재의 높은 가격(시장가 톤당 15만 위안 초과, 고급 인조흑연 음극재의 2배) 등 요인으로 현재까지는 재래식 흑연류 음극재를 대규모로 대체하기는 어려운 상황이다. 다만 향후 기술 개발이 이루어지면 실리콘 기반 음극재는 신형 음극재 발전의 주류 방향이 될 것으로 기대된다. <2016~2020년 중국 실리콘기반 음극재 출하량 및 성장률> [자료: 화징산업연구원] |

최근 ICC SINO 정보에서 발표한 보고서에 따르면 2021년 전 세계 음극재 생산 총규모는 88만2700톤으로 전년동기 대비 63% 증가했으며, 중국 음극재 생산량 81만5900톤으로 전 세계 시장 점유율은 전년 85%에서 92%로 더욱 상승했다. 그 중 중국 인조흑연 음극재 제조사 SHANSHAN(杉杉)은 인조흑연 생산량 전 세계 1위를 기록한 바 있다. 중국 국내 음극재 기업 BTR(贝特瑞), PUTAILAI(璞泰来), ShanShan(杉杉股份), Zichen(紫宸), KAIJIN(凯金)의 연간 출하량은 모두 8만 톤을 돌파하는 등 생산량 측면에서 중국 음극재 시장도 이미 '4대 3소' 국면을 형성하고 있다. 이미 전 세계 인조흑연 음극재의 중국 의존도가 높은 와중에, 중국 내에서도 주요 기업(4대 3소)에 의한 공급망 집중 현상이 발생하고 있는 셈이다. 이에 중국 내에서도 인조흑연 음극재 흑연화 부족, 가공원가 상승으로 인해 향후 3~5년 기간 천연흑연 음극재 성장이 가속화될 것으로 예상된다.

2022년에도 음극재 시장은 흑연화 가공 원가 상승으로 인한 수급 긴장이 이어질 것으로 보이며, 향후 미래의 음극재료 시장은 규모, 자원 및 기술 혁신 경쟁으로 이어질 것으로 전망된다. 우리 관련 기업, 산업계 또한 공급망 의존도를 낮추고 신소재 연구개발에 박차를 가해야 하는 시점이다.

자료: GGII, 중국산업정보망, 화징산업연구원, 화징연구원, 쳰잔산업연구원, ICCSINO, S&P Global, 동관연구소, BAIINFO 등, KOTRA 상하이 무역관 자료 종합

'kotra 중국시장 뉴스' 카테고리의 다른 글

| [22.3.16] 중국 신에너지 자동차 발전 동향 (0) | 2022.03.21 |

|---|---|

| [2022년 중국 양회] 2022년 중국 경제정책 방향 및 전망 (0) | 2022.03.15 |

| [2022.1.17] 다양한 소비자 수요 만족시키는 중국 커피 시장 (0) | 2022.01.24 |

| [22.1.7] 전문가에게 듣는 2022년 중국 경제 전망 (0) | 2022.01.17 |

| [22.1.11] 중국을 알아야 중국을 이길 수 있다: 글로벌 혁신국가로 거듭나고 있는 중국 (0) | 2022.01.17 |